发布者:豫章律师事务所 2019-10-18

资本律师带你玩——让没钱的变有钱,有钱的更有钱(智慧并购)

作者:孙玉婷律师 江西豫章律师事务所

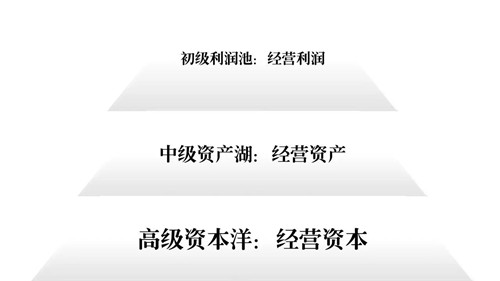

通 常

企业经营都可以分为以下三个层次

小虾米们都在利润池里蹦跶,忙得焦头烂额,也就三瓜两枣;大鱼儿都在资产湖里遨游,平台大了,游的好收益就好;真正的大咖们早就在资本的海洋里释放洪荒之力,掀起一浪高过一浪的热潮了!

一、并购的动机

(一)财务性动机

多元化投资组合,降低投资风险——"不把所有的鸡蛋放在一个篮子里";

扩大生产经营规模,改善企业财务状况——"芝麻开花节节高";

节税收益——"想成为下一个默多克么?"

世界媒体大王鲁帕特.默多克在英国的主要控股公司——新闻投资公司,在1988-1998年的十年中共获利14亿英镑,但其在英国缴纳的公司所得税净额竟然为0英镑!是的,你没有看错!就是0英镑!他正是靠着独特的并购扩张和合法避税手段,创造了超额利润。

(二)非财务性动机

提高企业发展速度——买公司当然比建公司快啦!

实现协同效应——实现规模经济效应,迅速成为行业老大!

——消除竞争力量,把对手买下来就没有对手了!

——实现优势互补,缺啥买啥就补啥,再也不用担心企业的短板了!

二、并购的常见种类

(一)先礼后兵式:善意并购&敌意并购

➤善意并购:双方友好协商的并购

优点:有利于降低并购风险和额外支出。

缺点:要牺牲部分利益换取被并购企业的合作。

➤ 敌意并购:友好协商不成,强行并购对方。措施:

1、获取委托投票权(从内部分化瓦解对方);

2、高价收购被并购企业的股票(51%)。

(二)各取所需式:承担债务式并购&现金购买式并购&股权交易式并购

承担债务式并购:当被并购企业资不抵债或资产等于债务时使用;可减少在并购中的现金支出,但有可能影响自身资本结构。

现金购买式并购:现金购买对方的资产或股权;会加大并购中的现金支出,但一般不会影响自身的资本结构。

股权交易式并购:用股权换取对方的资产或股权;虽然可以减少并购中的现金支出,但会稀释自身股权结构。

(三)以小搏大式:杠杆并购&非杠杆并购

杠杆并购:利用对方资产的经营收入来支付并购价款,或作为支付的担保,之后靠对方来偿还贷款。(用别人的钱赚自己的钱~)

非杠杆并购:不用对方资产的经营收入来支付并购价款或作为支付的担保,而靠自己偿还贷款来完成。(用自己的钱赚自己的钱~)

小编我最喜欢杠杆并购啦!1988年的11月,RJR Nabisco与Kohlberg Kravis Roberts & Co. (KKR)签定合并协议,合并过程到1989年4月完成,金额达到了250亿美元,是当时美国历史上最大的收购案。

完成这场收购案的就是大神亨利.克莱斯,这场收购案的收购价高达250亿美元,但克莱斯自身动用的资金仅1500万美元,其余99.94%的资金都是靠发行垃圾债券筹得,典型的杠杆收购啦!

三、并购的一般程序

第一步:选择目标企业(高级管理人员+财务顾问)

第二步:评价并购战略(重点:必要性+可行性)

第三步:目标企业股价(确定并购成本)

第四步:制定并购计划(确定融资渠道、出资方式和实施进度)

第五步:实施并购计划(股东大会和董事会的通过)

第六步:整合目标企业(并购后的管理)

第七步:并购活动的评价(事后评价、反馈信息)

四、目标企业的选择

(一)应考虑的战略因素

一看投资环境是否良好。这个很重要,如果当地经济环境、政治环境、法律环境都不好,还是不要去了,以防有去无回啊!

二看行业是否相同或相近。可以向前并购、向后并购,为市场提供"一条龙"服务,为自身创造"一条龙"收益。

三看规模大小是否适中,防止消化不良带来"拖垮"后果。

四看可利用价值的大小,能否与互联网、金融结合。如:上天的企业(猪八戒网);入地的企业(红领);天地合一的企业(阿里)。

(二)对被并购企业的评估

➤ 收益分析法

1、传统的短期分析

指标:市盈率(P/E=股票价格/每股收益)

2、以未来收益为评估基础的评估方法

预测可以长期保持的未来的净收益×资本化率

➤资本资产定价模型(CAPM模型)

注:非上市企业不能用此方法评估价值。

➤现金流折现法(DCF)

此种方法同时适用于上市公司和非上市公司,也是目前最科学、最成熟的评估方法。

主要对目标企业的两大部分折现:

(1)各年预计的现金流量:可用年金折现计算

(2)跨年度的现金流量:可用终值折现计算

五、并购的规划

(一)资金筹措方式:内部筹资&外部融资

内部筹资——留存收益

外部融资——增资扩股

——股权置换

——金融机构信贷

——卖方融资

——发行企业债券(债券利息可税前扣除;可避免股东控制权稀释问题)

(二)杠杆收购: LBO ;MBO; ESOP;Junk Bond

LBO的英文是Leveraged Buyout,即"杠杆收购"。杠杆收购是一种利用高负债融资,购买目标公司的股份,以达到控制、重组该目标公司目的,并从中获得超过正常收益回报的有效金融工具。杠杆收购可以创造多赢的局面:老股东可以出售他们手中的股权套现,新股东举借债务,可以用相对低廉的价格(债务的利息费用可以抵扣税前利润,从而减少企业所得税)买下公司,而借钱给新股东的银行及债券购买者则多了一个安全的投资项目。

MBO是指运用杠杆收购的主体是目标公司的管理层或经理层,即管理层收购,是LBO的一种。

ESOP 是英文Employee Stock Ownership Plan的缩写,译为"员工持股计划",指企业内部职工持股,它的含义是指企业内部职工通过一定的法定程序,有条件地拥有企业股份的企业制度。

Junk Bond,垃圾债券,在我国称为"高风险债券",指信用评级甚低的企业所发行的债券,起源于美国。首创者迈克尔-米尔肯,被誉为"魔术师"、"垃圾债券之父"。

(三)决策分析:成本分析、风险分析、收益分析

(四)税务筹划:考虑纳税优惠的来源并尽力享受

可折旧资产的市场价值高于账面价值(并购企业可以比目标企业享受更大的折旧避税额)

将常规收益转化为资本收益(目标公司股东可避免缴纳红利的所得税)

净经营亏损及税务抵免递延(在连续的5年内可以抵扣所得税)

负债融资利息的税务抵免(利息费用可抵减当期税前利润)

资本性利得推迟转化为现金(我国不对资本利得征税)

六、小结

筹资方式:风险相同的情况下,首选债权筹资,资金成本小。如:银行存款、发行债券、融资租赁等。

出资方式:收益相同的情况下,首选免税并购,并购成本低。如:吸收合并、新设合并、相互持股合并、股权置换式合并等。

并购目标:首选有纳税优惠来源的企业。国家给的税收优惠,不享用就是傻!